Fachada do Banco Central, em Brasília TON MOLINA/FOTOARENA/ESTADÃO

Redação

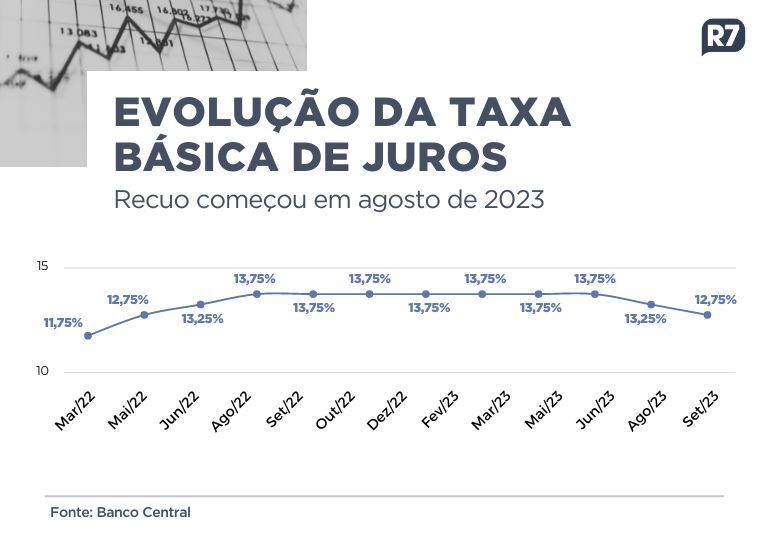

O Copom (Comitê de Política Monetária), do BC (Banco Central), decidiu nesta quarta-feira (20) reduzir em 0,5 ponto percentual a taxa básica de juros. Com isso, a Selic passou de 13,25% para 12,75% ao ano. É o segundo corte consecutivo da taxa, que começou a recuar em agosto, após três anos, e atingiu o menor nível em 16 meses, desde maio de 2022.

Em um comunicado, o Banco Central indicou reduções equivalentes para as próximas reuniões do Copom. "Em se confirmando o cenário esperado, os membros do Comitê, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões e avaliam que esse é o ritmo apropriado para manter a política monetária contracionista necessária para o processo desinflacionário", afirmou em nota.

"O Comitê ressalta ainda que a magnitude total do ciclo de flexibilização ao longo do tempo dependerá da evolução da dinâmica inflacionária, em especial dos componentes mais sensíveis à política monetária e à atividade econômica, das expectativas de inflação, em particular as de maior prazo, de suas projeções de inflação, do hiato do produto e do balanço de riscos", acrescenta o texto.

A votação por uma redução de 0,5 ponto percentual foi unânime, entre os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Ailton de Aquino Santos, Carolina de Assis Barros, Diogo Abry Guillen, Fernanda Magalhães Rumenos Guardado, Gabriel Muricca Galípolo, Maurício Costa de Moura, Otávio Ribeiro Damaso e Renato Dias de Brito Gomes.

O recuo já era previsto pelo mercado. Na última reunião, ao justificar o corte de 0,5 ponto percentual dos juros básicos, após quase um ano em 13,75%, o Copom estimou que novas reduções da mesma magnitude seriam anunciadas nos próximos meses.

As perspectivas de que o BC vai manter a intensidade da redução dos juros, com possibilidade de queda de 0,75 ponto percentual em dezembro, perderam força.

"O comunicado elimina essa possibilidade de qualquer queda de 0,75 ponto. Ele ressalta ainda que há muita incerteza com relação ao mercado externo, preocupação com relação à resiliência da atividade aqui no Brasil, que pode gerar pressões inflacionárias. O comunicado ressalta ainda que é necessário ter serenidade e moderação em relação ao processo de flexibilização monetária, ou seja, ressaltando que o comitê vai ser cauteloso sobre esse ritmo de corte da taxa de juros", avalia Ricardo Jorge, especialista em renda fixa e sócio da Quantzed.

Outro destaque, segundo Jorge, é a preocupação com o fiscal, coisa que não tinha sido feita no comunicado anterior. "Eles chamam a atenção justamente para essa questão do fiscal e como que isso pode impactar na ancoragem das expectativas inflacionárias", afirma.

Após a segunda baixa consecutiva da taxa Selic, os analistas preveem dois novos recuos de 0,5 ponto percentual dos juros básicos, nos meses de novembro e dezembro, movimento que, se confirmado, levará a Selic a 11,75% ao ano na entrada de 2024. Conforme as projeções, a trajetória de baixa deve persistir em 2024 (9% ao ano) e em 2025 (8,5% ao ano).

A taxa Selic, usada nos empréstimos entre bancos e nas aplicações que as instituições financeiras fazem em títulos públicos federais, é a mais baixa da economia e funciona como forma de piso para os demais juros cobrados no mercado.

Em linhas gerais, é a taxa que os bancos pagam para pegar dinheiro no mercado e repassá-lo a empresas ou consumidores em forma de empréstimos ou financiamentos. Por esse motivo, os juros que os bancos cobram dos consumidores são sempre superiores à Selic.

A taxa básica também serve como o principal instrumento do BC para manter a inflação sob controle, perto da meta estabelecida pelo governo. Isso acontece porque os juros mais altos encarecem o crédito, reduzem a disposição para consumir e estimulam alternativas de investimento.

Quando o Copom aumenta a Selic, o objetivo é conter a demanda aquecida, e isso causa reflexos nos preços, porque os juros mais altos encarecem o crédito e estimulam a poupança. Já quando o Copom reduz os juros básicos, a tendência é que o crédito fique mais barato, com incentivo à produção e ao consumo.

Fonte: R7